Qu’est-ce qu’un rapport d’adéquation en gestion de patrimoine ?

Pourquoi le rapport d’adéquation est-il obligatoire ?

Selon la réglementation financière en France, un CGP ou CIF doit s’assurer que chaque recommandation est personnalisée et adaptée aux besoins de son client. Ce document :

- Atteste de la transparence du conseil financier en expliquant les stratégies recommandées.

- Protège le client contre des investissements inadaptés ou risqués.

- Renforce la traçabilité des conseils donnés, ce qui peut être utile en cas de litige.

- Sert d’outil de conformité pour répondre aux exigences des régulateurs.

Que contient un rapport d’adéquation ?

Un rapport d’adéquation en gestion de patrimoine suit une structure standard incluant :

-

Analyse du profil client

- Situation patrimoniale et financière (revenus, épargne, actifs, passifs).

- Objectifs d’investissement (recherche de performance, besoin de sécurité, horizon de placement).

- Tolérance au risque et capacité à subir des pertes.

- Niveau de connaissance et d’expérience financière.

-

Recommandations d’investissement personnalisées

- Produits financiers adaptés au profil du client (assurance-vie, SCPI, placements boursiers, actifs numériques, etc.).

- Avantages et risques des investissements préconisés.

- Alignement des recommandations avec les objectifs du client.

-

Explication des coûts et rémunérations du conseiller

- Détail des frais de gestion et honoraires.

- Transparence sur les commissions perçues en cas de rétrocessions.

-

Engagement du client et conformité réglementaire

- Signature du client et du conseiller pour validation.

- Mention des obligations du client à informer son conseiller de tout changement de situation patrimoniale.

Pourquoi le rapport d’adéquation est essentiel en gestion de patrimoine ?

Le rapport d’adéquation patrimoniale est bien plus qu’une simple formalité réglementaire. Il garantit que le conseil en gestion de patrimoine est précis, objectif et conforme aux attentes du client et aux obligations légales. Il permet de sécuriser la relation client-conseiller en offrant une vision claire des stratégies d’investissement, tout en protégeant les deux parties.

Modèle de document pour un rapport d’adéquation d’un instrument financier :

Madame, Monsieur,

Lors de nos précédents entretiens, nous vous avons remis un document d’entrée en relation présentant nos différents statuts réglementaires ainsi qu’une lettre de mission reprenant les différents services que vous nous confiez. Nous vous avons également soumis un questionnaire patrimonial et un questionnaire de risque.

Ainsi, nous avons pu ainsi apprécier votre situation patrimoniale et notamment financière, vos objectifs et horizon d’investissement, votre niveau de connaissance et d’expérience en matière financière, votre tolérance au risque, votre capacité à subir des pertes ainsi que vos préférences éventuelles en matière de durabilité.

Sur la base de l’ensemble des informations que vous avez bien voulu porter à notre connaissance, nous vous remettons ce jour la présente déclaration d’adéquation. Celle-ci est établie dans le cadre d’un conseil ……………………………………………….(à choisir : non-indépendant ou indépendant) au sens de la réglementation.

- VOTRE SITUATION ET VOS OBJECTIFS

- Votre situation patrimoniale et financière

Compte tenu des éléments d’information que vous avez bien voulu nous communiquer, votre situation patrimoniale et financière est la suivante : à compléter.

(Vous devez établir une synthèse claire de la situation patrimoniale de votre client, comprenant notamment son âge, son niveau d’études, sa profession actuelle ou précédente si pertinente, sa situation familiale, ainsi que ses revenus, charges, actifs et passifs.)

B. Vos objectifs d’investissement

Lors de nos échanges, vous nous avez fait part des objectifs d’investissement suivants : à compléter.

(Vous devez rappeler clairement les objectifs d’investissement du client, en les détaillant et en les classant par ordre de priorité lorsque cela est possible. Vous devez également mentionner ses éventuelles préférences en matière de durabilité, conformément aux réponses fournies par le client dans le questionnaire de risque.)

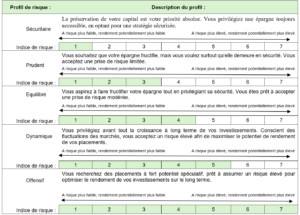

C. Votre profil d’investisseur

retranscrire les résultats obtenus dans le profil de risque.

- niveau de connaissance en matière financière est : (novice, informé, expérimenté)

- niveau d’expérience en matière financière est : (faible, moyenne, élevée)

- Tolérance au risque est : (très faible, faible, Moyenne, Elevée, Très élevée)

- Capacité à subir des pertes est : (aucune, perte en capital, Pertes en capital limitées, Pertes de la totalité du capital, Perte au-delà du capital investi)

- Horizon de placement (court terme moins de 2 ans, moyen terme entre 2 à 5 ans, à long terme plus de 5 ans)

Compte tenu de votre situation et de vos réponses, votre profil de risque est le suivant :

II – NOS RECOMMANDATIONS

- Produit(s) ou service(s) d’investissement recommandé(s)

Pour répondre à vos objectifs d’investissement, y compris vos éventuelles préférences en matière de durabilité, à la durée d’investissement requise, à vos connaissances, à votre expérience, à votre attitude à l’égard du risque, et à votre situation financière, y compris à votre capacité à supporter des pertes, nous vous conseillons le ou les produit(s) ou service(s) suivant(s) :

À compléter.

B. Avantages et risques du/des produit(s) ou service(s) d’investissement recommandé(s)

A compléter en précisant les avantages et les risques encourus en fonction des produits ou services d’investissement recommandés.

C. Adéquation des préconisations

(Il est essentiel d’expliquer en quoi la recommandation formulée est pertinente pour votre client, en particulier en démontrant qu’elle correspond à ses objectifs d’investissement, à sa situation personnelle en termes de durée d’investissement requise, à ses connaissances et son expérience, à son attitude face au risque, à sa capacité à supporter des pertes, ainsi qu’à ses préférences en matière de durabilité.

Si aucun produit ne répond aux préférences du client en matière de durabilité, il est nécessaire de s’abstenir de toute recommandation et d’en informer le client. Celui-ci peut alors choisir de modifier ponctuellement (uniquement pour le conseil en cours) les informations relatives à ses préférences sur ce point. Afin de prévenir la vente abusive et l’écoblanchiment, il est impératif de conserver une trace de la décision du client ainsi que de l’explication justifiant cette modification.

Par ailleurs, si aucun service, instrument financier ou offre portant sur des biens divers ne convient au client, il convient de s’abstenir de formuler une recommandation et de remettre au client une déclaration de non-adéquation.)

La recommandation formulée est adaptée au client pour les raisons suivantes :

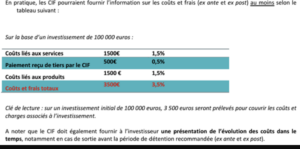

III. FRAIS ET RÉMUNÉRATIONS

- Présentation des coûts et frais

Concernant la divulgation préalable aux clients des informations relatives aux coûts et frais, les conseillers en investissements financiers doivent agréger les éléments suivants :

-

L’ensemble des coûts et frais liés facturés par le conseiller en investissements financiers ou par d’autres parties lorsque le client a été orienté vers ces dernières, pour les services d’investissement et/ou les services connexes fournis au client.

-

L’ensemble des coûts et frais associés à la production et à la gestion des instruments financiers.

Selon l’article 325-14 VI du règlement général de l’AMF, les informations fournies sur une base anticipée (ex-ante) doivent se baser sur les coûts réellement supportés. À défaut, si ces coûts ne sont pas disponibles, une estimation raisonnable doit être utilisée.

Les informations sur les coûts et frais relatifs aux instruments financiers sont généralement disponibles dans le DIC PRIIPS ou dans un fichier « EMT ». Si ces documents ne sont pas accessibles, il convient de contacter le producteur de l’instrument financier, le prestataire du service financier ou l’initiateur de l’offre de biens divers afin d’obtenir les informations nécessaires.

Par ailleurs, vous devez compléter ces informations en ajoutant le montant des commissions que vous percevez, dont les modalités de calcul sont stipulées dans votre contrat de distribution ou de partenariat.

Les coûts et frais agrégés doivent être présentés à la fois en montant absolu et en pourcentage.

2.Evolution des coûts dans le temps

créer une courbe pour montrer l’ évolution des frais supporté par le client dans le temps.

Quelques indicateurs :

-

Pour établir un nouveau rapport, la rédaction à partir d’un modèle prend généralement entre 2 et 4 heures.

-

Pour élaborer un rapport à partir d’un modèle existant, il est nécessaire d’adapter les éléments spécifiques au client et de personnaliser le modèle en fonction de son profil, ce qui prend entre 30 minutes et 1 heure.

Et si un logiciel de conformité vous permettait de créer tous vos documents de conformité en quelques minutes ?

Comment éditer un document de conformité en quelques minutes ?

MustCompliance, l’impression des documents de conformité devient simple et rapide. La solution génère automatiquement les documents nécessaires aux réglementations CIF, DDA, IMMO ou IOBSP.

La rédaction est déjà pré-paramétrée et s’adapte automatiquement aux produits et au profil client, vous garantissant ainsi des documents personnalisés et toujours conformes aux exigences réglementaires.

Gagnez du temps et assurez la conformité de vos dossiers grâce à MustCompliance !

Inscrivez vous à une démonstration de l’application.

Que diriez-vous...

… de limiter vos coûts de compliance sans sacrifier à la sécurité ?

.. d’éditer vos rapports de conseil en moins de 5 minutes ?

Demander une démo